@deskfirm

Mit den Sage 100 Versionen 8.1.2.15 bzw. dem Service Pack 9.0.1 wurde im Rahmen des lizensierten Komfortpakets „Kommunikation und Belege“ auch ZUGFeRD 2.1.1 inkl. eigenem XRechnungsprofil implementiert. In diesem Wissensdatenbank beschreiben wir die Voraussetzungen auf, welche zum Erstellen einer Sage 100 X-Rechnung notwendig sind (die meisten der hier benannten Einstellungen gelten auch für das Erstellen einer ZUGFeRD-Rechnung). Die hier geschilderten Voraussetzungen gelten, sofern nicht extra beschrieben, ab dem Versionsstand Sage 100 9.0.8. Behandelt wird hier der Versand von Belegen, bzgl. der seit dem Service Packstand 9.0.8 möglichen Importfunktion beachten Sie bitte unseren Wissensdatenbankeintrag 214085.

Falls es sich bei dem Rechnungsempfänger um eine Behörde handelt, sollten Sie das Format X-Rechnung auswählen, denn seit November 2020 müssen Rechnungen über 1.000 € an Bundesbehörden im Format X-Rechnung gesandt werden. Dabei wird im Unterschied zum ZUGFeRD-Format nur eine XML-Datei erzeugt, die anschließend an das entsprechende Rechnungseingangsportal versandt oder hochgeladen werden kann.

Zur Nutzung der ZUGFeRD-Funktionalität wird das lizensierte Zusatzmodul „Kommunikation und Belege“ benötigt. Bei einer Lizenz Desktop muss es extra lizensiert sein. Bei einer Sage 100 Connected ist es standardmäßig enthalten. Für die erwähnte Importfunktionalität muss eine Subskriptions-/Connected-Lizenz genutzt werden (hier gibt es keine Implementierung bei Nutzung einer Desktop-Lizenz).

In den Mandanteneinstellungen (Grundlagen – Mandant, Register Umsatzsteuer) muss Ihre USt-ID gepflegt sein. Unter Stammdaten – Adressen muss eine Mandantenadresse (Sonderfunktion Mandant o. Mandant und Rechnungsempfänger) gepflegt sein. Diese muss zwingend eine Mailadresse enthalten. Unter Grundlagen – Benutzer – Einstellungen legen Sie im Bereich Belegdruck, abhängig von der Einstellung im Kundenstamm, die Ablagepfade für die erzeugten Dateien fest (ab 9.0.8). Wichtig: Auch wenn Sie nur XRechnung benutzen, sollten Sie bei Verwendung des Stapeldrucks auch für ZUGFeRD den Pfad pflegen (und umgekehrt). Die Prüfung zu Beginn des Stapeldrucks läuft allgemein und nicht über das Vorhandensein nur von XRechnung oder ZUGFeRD. Im Hausbankenstamm muss mindestens eine Bank mit valider IBAN gepflegt sein. Bei mehreren Hausbanken können Sie pro Bank festlegen, ob und welche für die E-Rechnung verwendet werden können. Für Kunden, für welche Sage 100 X-Rechnung verwendet wird, müssen Mailadresse, und Telefonnummer gepflegt sein.

Für den Debitor setzen Sie (üblicherweise im Register Grundlagen unter Details – Sonstiges) das Kennzeichen XRechnung, legen fest auf welchem Weg die Ausgabe erfolgt und geben die erhaltene LeitwegID an (Hinweis an Partner/Systembetreuer: Zu Testzwecken muss einfach das Feld befüllt sein).

Kundenbezogen können Sie eine für den E-Rechnungsversand festgelegte Hausbank festlegen und die Kunden-ID pflegen (diese wird als weitere Kennung in der elektronischen Rechnung gepflegt; einige Rechnungsempfänger verwenden die ID zur weiteren Identifikation der Kunden).

Soll die Bezahlung über den Lastschrifteinzug erfolgen, muss eine entsprechende Bankverbindung gepflegt sein.

Wird mit einem abweichenden Rechnungsempfänger gearbeitet, müssen diese kundenbezogenen Einstellungen auch dort gepflegt sein.

Zur eventuell erscheinenden Meldung bzgl. der Pflichtfelder (UStID-Nr., Steuernummer) beachten Sie bitte die Ausführungen unter Aktuelles, FAQ!

Zur Zahlungskondition des Kunden (bzw. im Beleg):

Die XRechnung lässt als Zahlungsarten Überweisung, Bankeinzug oder Kreditkarte zu. Es sollten dann auch entsprechende Inkassoarten beim Erstellen der XRechnung verwendet werden. Bei allen Inkassoarten, bei welchen eine Zahlung per Überweisung des Kunden erwartet wird, müssen in den Details die Optionen ‚Zahlungsverkehr‘ und ‚Webshop Onlinezahlung‘ auf nein eingestellt sein. Zahlungskonditionen ohne Inkassoart werden wie Überweisungen behandelt.

Wird der Betrag per Bankeinzug eingezogen (SEPA-Mandat), so muss der Zahlungskondition eine Inkassoart zugeordnet sein, bei welcher die Teilnahme am Zahlungsverkehr auf ‘ja’ steht. Zudem muss zum Zuordnen des Mandats zum Beleg (und zur Übernahme in die E-Rechnungsinformationen) die SEPA-Vorabankündigung für Rechnungen (s. Aktuelles unten) aktiviert sein.

Der im Beleg verwendete Artikel muss zwingend eine Bezeichnung haben.

Sie erstellen eine Rechnung für einen Kunden mit den entsprechenden Stammdateneinstellungen.

Sofern vorliegend und angefordert wären die Felder Bestellnummer und Ihre Lieferantennummer unter „Ihre Belegnummer“ und „Ihr Zeichen“ einzugeben.

Für diese Belege finden Sie (üblicherweise im Detailbereich auch noch Felder zum erfolgten Leistungszeitraum).

Mit Auslösen des Drucks werden die Einstellungen des gewählten Druckprozesses ignoriert und die Ausgabe erfolgt anhand der Angaben beim Kunden. Bei zusätzlich benötigtem physischem Druck (z.B. für ein Archiv beachten Sie die Ausführungen unter Aktuelles, FAQ.

Allgemeine Informationen zur E-Rechnung finden Sie auf unserer Webseite über den nachfolgend aufgeführten Link: Blogbeitrag Sage 100 E-Rechnung

E-Rechnung – Sage Advice Deutschland

E-Rechnungs-Import

Zur Importfunktion beachten Sie bitte den Wissensdatenbankeintrag 214085.

Hausbank, SEPA-Mandat, Überweisung

Welche Punkte müssen zur Zahlung berücksichtigt werden?

Überweisung

Ist im Hausbankenstamm mindestes eine Bank für E-Rechnungen festgelegt? Sind kundenbezogen Hausbanken eingestellt?

In älteren Programmversionen muss unter Grundlagen – Zahlungskonditionen – Überweisungsträger allgemein eine Hausbank festgelegt worden?

SEPA-Mandat, Bankeinzug

Ist das SEPA-Mandat beim Kunden gültig/valide?

Ist das Mandat im Beleg zugeordnet?

Sind unter Grundlagen – Zahlungskonditionen – SEPA-Vorabankündigung Optionen Drucken und Rechnungsbelege auf ‚ja‘ eingestellt? Falls die Einträge nicht vorliegen, und im laufenden Betrieb geändert werden, muss ein Neustart der Anwendung erfolgen.

Für bestehende Belege muss dann noch im Hamburger Menü die Zuordnung nachgetragen werden (in einzelnen Fällen mussten hierzu die Dienste neu durchgestartet werden).

Achtung: Wir haben das Thema supportseitig noch einmal an die Entwicklung weitergeleitet, um hier eine Entkopplung zu erreichen. Das Thema ist aktuell in Prüfung befindlich.

Wir halten uns hier an die Vorgaben der ZUGFeRD und XRechnung Spezifikation. In beiden Fällen wird beschrieben, dass entweder eine Steuernummer oder die UmsatzsteuerID oder beides im XML enthalten sein muss. Alle bekannten Validatoren und z.B. auch die Rechnungseingangsportale des Bundes und der der Länder lehnen Rechnungen ohne Steuernummer oder UmsatzsteuerID ab.

Rein technisch ist die Angabe der USTID Nummer und/oder der Steuernummer im Kundenstamm nicht zwingend notwendig und wird bei Erzeugung des XMLs auch nicht geprüft.

Lediglich für den Verkäufer, und bei Reverse Charge Geschäften oder Gutschriften auch für den Kunden, wird das geprüft.

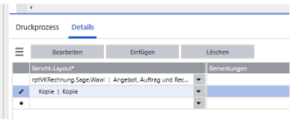

Wird neben der Ausgabe für die E-Rechnung auch ein physischer oder PDF-Druck benötigt, muss im Druckprozess als weiteres Berichts-Layout explizit die Kopie aus der Auswahlliste gewählt werden (Achtung: Es gibt tatsächlich ein Berichts-Layout, welches Kopie heißt [üblicherweise am Ende der Auswahlliste], es muss sich um dieses Layout handeln, nicht um die Einstellung als Kopie eines doppelt verwendeten Berichts-Layouts).

Die Vorgabe des Gesetzgebers ist, dass eine elektronische Rechnung die Rechnungsdaten in strukturierter Form enthält. Es gibt genaue Anweisungen, welche Art von Rechnungen das sein dürfen:

Eine elektronische Rechnung, welche diese Anforderung nicht erfüllt, ist nicht valide im Sinne des Gesetzgebers und berechtigt den Empfänger nicht zum Vorsteuerabzug. Außerdem muss eine elektronische Rechnung im elektronischen Format archiviert werden.

Es ist bis maximal 2028 weiterhin möglich andere als elektronische Rechnungen auszustellen, wenn der Empfänger zustimmt. Dann sollte aber auch das E-Rechnungskennzeichen im Kundenstamm entsprechend deaktiviert werden.

Grundlage für die Gestaltung der Funktion in dieser Form ist ein Schreiben des Bundesfinanzministeriums vom Oktober 2024.

Ab dem 1. Januar 2025 wird durch § 14 Absatz 1 UStG der Begriff der elektronischen Rechnung neu definiert. Zukünftig liegt eine elektronische Rechnung (im Folgenden: E-Rechnung) nur dann vor, wenn die Rechnung in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung ermöglicht (§ 14 Absatz 1 Satz 3 UStG).

Als sonstige Rechnungen gelten ab dem 1. Januar 2025 alle Rechnungen in Papierform oder in elektronischen Formaten, die nicht den Vorgaben von § 14 Absatz 1 Satz 6 UStG entsprechen (anderes elektronisches Format). Dazu zählen auch alle nicht strukturierten elektronischen Dateien, zum Beispiel PDF-Dateien ohne integrierte Datensätze, Bilddateien oder E-Mails.

Haben Sie Fragen zu diesem Artikel?

Erhalten Sie einmal im Monat die neuesten Infos zum Blog und zu unserem YouTube-Kanal!

Füllen Sie bitte unten die Felder aus.

DESK Software & Consulting GmbH © 2024 | info@desk-firm.de